جایی در قانون مالیاتها واژه هزینه تعریف نشده است ولی در مورد هزینه های قابل قبول مالیاتی و مصداقهایش صحبت شده است.

تعریف هزینه:

به مجموع مخارج اقتصادی که یک کسب و کار در طول عملیات خود برای کسب درآمد متحمل میشود هزینه گفته میشود.

تعریف هزینه قابل قبول:

بنگاههای اقتصادی برای اداره امور و انجام دادن فعالیتهای خود مجبور هستند مخارجی را در راستای به دست آوردن درآمد متحمل شوند تا به درآمد مدنظر خود برسند و همچنین باید اشاره داشت که هزینه یکی از عوامل مهم کاهنده سود میباشد که در نتیجه آن نیز منجر به کاهش پرداخت مالیات میشود.

هزینه های قابل قبول مالیاتی چیست؟

هزینه های قابل قبول مالیاتی:

هزینههای قانونی مشخصی است که طی یکسال مالیاتی، در جهت تحصیل درآمد توسط مودی پرداخت شود یا تخصیص یابد.

برای اینکه هزینهای برای کسر از جمع درآمد سالانه، مورد قبول قرار گیرد، حداقل چند شرط لازم است.

اول اینکه هزینه انجام شده باید در زمره هزینههایی باشد که در قانون مالیاتهای مستقیم، به عنوان هزینه قابل قبول شناسایی شده باشد.

دوم اینکه هزینه انجام شده، مربوط و در راستای تحصیل درآمد مالیات پذیر مودی صورت گرفته باشد.

هزینه های قابلقبول مالیاتی، فقط در مورد مالیات بر درآمد عملکرد است!

هزینه قابل قبول مالیاتی جهت کسر از جمع درآمد، در همه منابع درآمدی و مالیاتی قابل ابراز نیست بلکه صرفا در مورد مالیات بر درآمد عملکرد (مالیات مشاغل و اشخاص حقوقی) مصداق دارد.

در مورد سایر منابع درآمدی و سایر مالیات ها مثل مالیات بر درآمد حقوق، مالیات بر درآمد نقل و انتقال، مالیات بر درآمد اجاره املاک و مالیات بر درآمد اتفاقی، هزینه قابل قبول مصداق ندارد.

از سوی دیگر تمامی مودیان مشمول مالیات بر درآمد عملکرد، شامل همه اشخاص حقوقی و نیز تمامی صاحبان مشاغل مشمول مالیات، میتوانند از امکان کسر هزینه از جمع درآمد، با رعایت شرایط قانونی مربوطه، استفاده کنند.

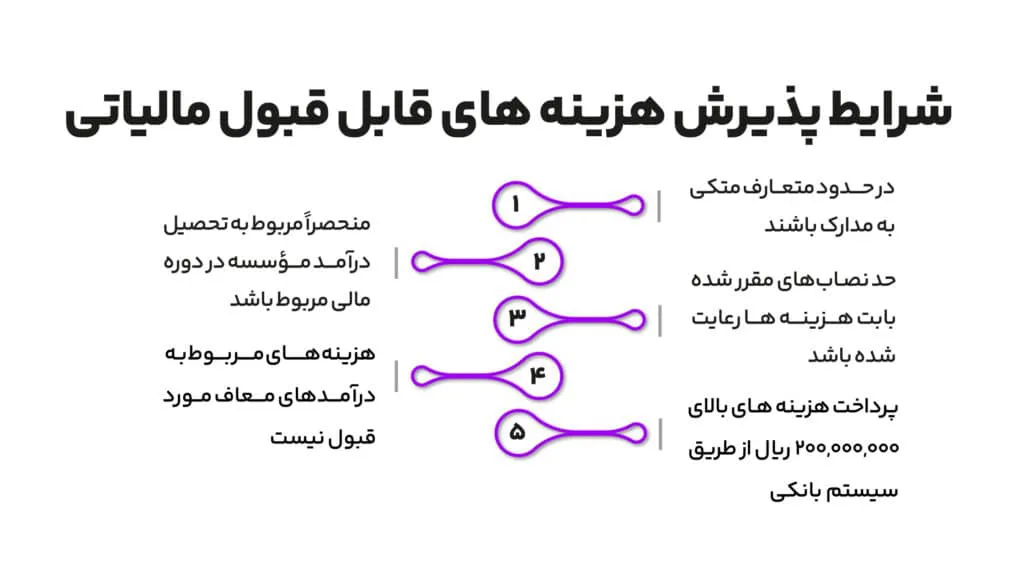

شرایط هزینه قابل قبول مالیاتی

برای اینکه هزینه مودی، قابل کسر از جمع درآمد وی باشد چندین شرط برای هزینه لازم است؛ انجام هزینه باید مستند به مدارک باشد. صرف ابراز یا ادعای هزینه توسط مودی بدون ارائه مدارک دال بر پرداخت یا تخصیص آن موجب قبول هزینه نیست بلکه ابراز هزینه حتما باید با ارائه مدارک متعارف دال بر پرداخت یا تخصیص آن توسط مودی نزد اداره مالیاتی به اثبات برسد. بنابراین لازم است تمام هزینه های خود را برای تحصیل درآمد هنگام پرداخت یا تخصیص، بر اساس مقررات مالیاتی مستند سازی کنید.

هزینه های قابل قبول مالیاتی ماده ۱۴۷

طبق ماده ۱۴۷ قانون مالیتهای مستقیم، هزینه های قابل قبول مالیاتی براي تشخيص درآمد مشمول ماليات به شرحی که ضمن مقررات اين قانون مقرر میگردد عبارت است از هزينههايی که در حدود متعارف متكی به مدارک بوده و منحصراً مربوط به تحصيل درآمد مؤسسه در دوره مالی مربوط با رعايت حدنصابهای مقرر باشد.

در مواردی که هزينهای در اين قانون پيشبينی نشده يا بيش از نصابهای مقرر در اين قانون بوده ولی پرداخت آن به موجب قانون و يا مصوبه هيئت وزيران صورتگرفته باشد قابل قبول خواهد بود.

تبصره ۱: از لحاظ مقررات این فصل، کلیه اشخاص حقوقی و همچنین صاحبان مشاغل موضوع ماده (۹۵) این قانون که مکلف به نگهداری دفاتر میباشند، در حکم موسسه محسوب میشوند. همچنین هزینه های قابل قبول مالیاتی در مورد سایر صاحبان مشاغل نیز قابل پذیرش است.

تبصره ۲: هزینههای مربوط به درآمدهایی که به موجب این قانون از پرداخت مالیات معاف یا مشمول مالیات با نرخ صفر بوده یا با نرخ مقطوع محاسبه میشود؛ به عنوان هزینه های قابل قبول مالیاتی شناخته نمیشوند.

تبصره ۳: پذیرش هزینههای پرداختی قابل قبول مالیاتی موضوع این قانون که به شیوه تهاتری انجام نشود، از مبلغ دویست میلیون ریال (۲۰ میلیون تومان به بالا منوط به پرداخت یا تسویه وجه آن از طریق سامانه (درگاه اینترنتی یا استفاده از دستگاه پز بانکی) خواهد بود.

شرایط پذیرش هزینه های قابل قبول مالیاتی

بر اساس ماده ۱۴۷ قانون مالیاتهای مستقیم هزینه های قابل قبول مالیاتی باید شرایط زیر را داشته باشند:

۱) در حدود متعارف متکی به مدارک باشند: یعنی بتوان با ارائه اسناد و مدارک مثبته وقوع هزینه را اثبات کرد. مدارک مثبته میتواند صورتحساب معتبر، مدارک پرداخت معتبر و… باشد.

۲) منحصراً مربوط به تحصیل درآمد مؤسسه در دوره مالی مربوط باشد: این مورد به اصل تطابق هزینه با درآمد و ارتباط هزینه با موسسه مربوطه اشاره دارد. بر این اساس هزینه انجام شده باید برای کسب درآمد در همان موسسه انجام شده باشد و تاریخ تحقق هزینه هم مربوط به سال مالی باشد که اظهارنامه آن ارسال شده است.

۳) حدنصابهای مقرر شده بابت هزینه ها رعایت شده باشد: شرط پذیرش برخی از هزینهها توسط سازمان امور مالیاتی رعایت سقف تعیین شده برای آن است. نمونه این مورد هزینه ماموریت خارجی است. هزینه مازاد بر سقف تعیین شده مورد قبول واقع نمیشود.

۴) هزینههای مربوط به درآمدهای معاف مورد قبول نیست: نکته مهمی که در این ماده ذکر شده این است که هزینههایی که برای کسب درآمدهای معاف از مالیات یا مالیات با نرخ صفر یا مالیات مقطوع انجام میگردد، به عنوان هزینه مورد قبول نیست و در رسیدگی مالیاتی کنار گذاشته میشود و شما نمیتوانید هزینه آن را از درآمدهای مشمول خود کسر کنید.

۵) پرداخت هزینههای بالای ۲۰۰,۰۰۰,۰۰۰ ریال از طریق سیستم بانکی: این مورد قبلاً در قانون مالیاتهای مستقیم وجود نداشت و در اصلاحیه قانون مالیاتهای مستقیم که در تیر ماه ۱۳۹۴ به تصویب رسید لحاظ شده است. با توجه به این تبصره، هزینههای بالای ۲۰۰,۰۰۰,۰۰۰ ریال باید علاوه بر دارا بودن سایر شرایط ذکر شده در ماده ۱۴۷ از طریق سیستم بانکی به حساب فروشنده واریز شده باشد.

هزینه های قابل قبول مالیاتی ماده ۱۴۸

طبقه بندی هزینه های قابل قبول مالیاتی ماده ۱۴۸

در ماده ۱۴۷ اصول کلی و در ماده ۱۴۸ مصداقهایی از هزینههای معمول مورد استفاده در تمام بنگاههای اقتصادی را فهرست وار آورده است و شرایط اختصاصی پذیرش هزینه رو بیان میکند.

اما در مورد نحوه ثبت آنها و چگونگی نمایش آنها در اظهارنامه و صورتهای مالی صحبتی نشده است.

بند ۱ ماده ۱۴۸ قانون مالیاتهای مستقیم:

قیمت خرید کالای فروخته شده و با قیمت خرید مواد مصرفی در کالا و خدمات فروخته شده.

بند ۲ ماده ۱۴۸ قانون مالیاتهای مستقیم:

هزینههای استخدامی متناسب با خدمت کارکنان بر اساس مقررات استخدامی موسسه به شرح زیر:

الف: حقوق یا مزد اصلی و مزایای مستمر اعم از نقدی یا غیرنقدی. (مزایای غیرنقدی به قیمت تمام شده برای کارفرما)

ب: مزایای غیرمستمر اعم از نقدی و غیرنقدی از قبیل خواروبار، بهره وری، پاداش، عیدی سال ۱۴۰۲، اضافه کار، هزینه سفر و فوق العاده مسافرت. نصاب هزینه سفر و فوق العاده مسافرت مدیران و بازرسان و کارکنان به خارج از ایران به منظور رفع حوائج موسسه ذیربط طبق آییننامههایی خواهد بود که از طرف وزارت امور اقتصادی و دارایی و سازمان مدیریت و برنامه ریزی کشور تهیه و به تصویب هیئت وزیران میرسد تعیین خواهد شد.

نکته مهم: مطابق بخشنامه ۲۸۳۴۵ مورخ ۱۸/۷/۱۳۸۵، صرفا وجوه پرداختی بابت بازخرید مرخصی کارکنان وفق مقررات موضوعه به استناد بند(۲) ماده ۱۴۸ ق.م.م به عنوان هزینه های قابل قبول مالیاتی تلقی میگردد.

ج: هزینههای بهداشتی و درمانی و وجوه پرداختی بابت بیمههای بهداشتی و عمر و حوادث ناشی از کار کارکنان.

د: حقوق بازنشستگی، وظیفه، پایان خدمت طبق مقررات استخدامی موسسه و خسارت اخراج و بازخرید طبق قوانین موضوعه مازاد بر مانده حساب ذخیره مربوط.

ه: وجوه پرداختی به سازمان تامین اجتماعی طبق مقررات مربوط و همچنین تا میزان سه درصد (۳%) حقوق پرداختی سالانه بابت پس انداز کارکنان بر اساس آیین نامهای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی میرسد.

و: معادل یک ماه آخرین حقوق و دستمزد و همچنین مابه التفاوت تعدیل حقوق سنوات قبل که به منظور تأمین حقوق بازنشستگی و وظیفه و مزایای پایان خدمت، خسارت اخراج و بازخرید کارکنان موسسه ذخیره میشود.

این حکم نسبت به ذخایری که تاکنون در حساب بانکها نگهداری شده است نیز جاری خواهد بود.

ز: پرداختی به بازنشستگان موسسه حداکثر تا سقف یک دوازدهم معافیت موضوع ماده ۸۴ قانون مالیاتهای مستقیم.

بند ۳ ماده ۱۴۸ قانون مالیاتهای مستقیم:

کرایه محل موسسه در صورتی که اجاری باشد، مالالاجاره پرداختی طبق سند رسمی و در غیر اینصورت در حدود متعارف.

بند ۴ ماده ۱۴۸ قانون مالیاتهای مستقیم:

اجاره بهای ماشین آلات و ادوات مربوط به موسسه در صورتی که اجاری باشد.

بند ۵ ماده ۱۴۸ قانون مالیاتهای مستقیم:

مخارج سوخت، برق، روشنایی، آب، مخابرات و ارتباطات.

بند ۶ ماده ۱۴۸ قانون مالیاتهای مستقیم:

وجوه پرداختی بابت انواع بیمه مربوط به عملیات و دارایی موسسه.

بند ۷ ماده ۱۴۸ قانون مالیاتهای مستقیم:

حق الامتیاز پرداختی و همچنین حقوق و عوارض و مالیاتهایی که به سبب فعالیت موسسه به شهرداریها و وزارتخانهها و موسسات دولتی و وابسته به آنها پرداخت میشود. (به استثنای مالیات بر درآمد و ملحقات آن و سایر مالیاتهایی که موسسه به موجب مقررات این قانون ملزم به کسر از دیگران و پرداخت آن میباشد و همچنین جرایمی که به دولت و شهرداریها پرداخت میگردد.

نکات بند ۷ ماده ۱۴۸ قانون مالیاتهای مستقیم:

- هزینه مالیات بر درآمد مطابق استانداردهای حسابداری به عنوان هزینه شناخته میشود اما از جزء هزینه های قابل قبول مالیاتی نیست.

- مالیاتهای تکلیفی اگر به درستی کسر و پرداخت شده باشد اصلا هزینه محسوب نمیگردد. اما اگر دریافت کننده وجه قبول نکند که مالیات از وی کسر گردد آن را به عنوان هزینه در دفاتر ثبت میکنیم اما جزء هزینه های قابل قبول مالیاتی نیست.

- جرائم پرداختی به دولت و شهرداریها جزء هزینه های قابل قبول مالیاتی نیست اما جریمه پرداخت شده به بانک ها به استناد رای ۱۲۳۵۶/۴/۳۰ مورخ ۲۹/۱۰/۱۳۷۱ مورد قبول است.

نکته مهم: مطابق بخشنامه شماره ۲۰۰۶۴/۲۰۰ مورخ ۱۱/۱۰/۱۳۹۱، در صورتی که طبق قوانین و مقررات مربوط عدم انجام تکلیف به تبعیت از سوی اشخاص مشمول جریمهای شناخته شود، این جرایم با توجه به عدم پیش بینی آن در قانون مالیاتهای مستقیم و مقررات ذیربط به عنوان هزینه قابل قبول مالیاتی در تشخیص درآمد مشمول مالیات قابل پذیرش نخواهد بود.

شایان ذکر است برابر بند (۱۸) ماده ۱۴۸ ق.م.م، جریمههایی که برای انجام عملیات موسسه به بانکها، صندوق تعاون، صندوقهای حمایت از توسعه بخش کشاورزی و همچنین موسسات اعتباری غیر بانکی مجاز و شرکتهای واسپاری (لیزینگ) دارای مجوز از بانک مرکزی پرداخت شده یا تخصیص یافته باشد، جزء هزینه های قابل قبول مالیاتی میباشد.

بند ۸ ماده ۱۴۸ قانون مالیاتهای مستقیم:

هزینههای تحقیقاتی، آزمایشی و آموزشی، خرید کتاب، نشریات و لوحهای فشرده، هزینهصهای بازاریابی تبلیغات و نمایشگاهی مربوط به فعالیت موسسه، بر اساس آیین نامهای که به پیشنهاد سازمان امور مالیاتی کشور به تصویب وزیر امور اقتصادی و دارایی می رسد.

نکات بند ۸ ماده ۱۴۸ قانون مالیاتهای مستقیم:

- هزینه بازاریابهای تحت استخدام موسسه که در لیست بیمه حضور دارند جز سرفصل حقوق تلقی میگردد و راه اثبات این هزینه کنترل لیستهای حقوق میباشد اما در رابطه با سایر بازاریابها باید صورتحساب معتبر وجود داشته باشد.

- مخارج تبلیغات قبل از بهره برداری باید تحت سرفصل دارایی ثبت گردد و طی ۱۰ سال مستهلک گردد.

هزینههای آموزش پرسنل در صورتی که مرتبط با فعالیت موسسه باشد و در قالبهای مختلف مانند همایش، ضمن خدمت و یا دورههای کوتاه مدت انجام میشود مورد قبول است اما هزینه ادامه تحصیل دانشگاهی جزء هزینه های قابل قبول مالیاتی تلقی نمیشود.

وبینار مالیات بازار املاک

اگر در حوزه صنعت املاک فعالیت دارید یا به نحوی خریدار یا فروشنده ملک هستید پیشنهاد میکنیم حتما در وبینار مالیات بازار املاک

هزینه های قابل قبول مالیاتی pdf

چقدر این پست مفید بود؟

روی یک ستاره کلیک کنید تا به آن امتیاز دهید!

میانگین امتیاز 5 / 5. تعداد آرا: 3

اولین نفری باشید که به این پست امتیاز می دهید.

4 دیدگاه برای “قانون هزینه های قابل قبول مالیاتی ”

آیا هزینه طراحی سایتی که به شما سفارش دادم را می توانم را از مالیات بگیرم؟ یعنی میتونم کم میشه از مالیات ما ؟

ممکنه توضیح بدید؟

درود و عرض ادب

بله با ارائه فاکتور رسمی ما میتوانید هزینه طراحی سایت و آموزش ها و دوره هایی که خرید کردین رو ارائه بفرمایید برای اثبات هزینه کسب و کار املاک شما

یعنی میشه نتیجه گرفت که اداره مالیات هم میدونه که اگر کسب و کار آنلاین بشه قطعا سود بیشتری میده و میتونن در آینده از سودهایی که موعدی میره مالیات های بیشتری نسبت به قبل بگیره و این امتیاز رو داره میده اداره مالیات که بعدا بتونه بیشتربگیره !؟ 😉

کاملا درستع میفرمایید ، اداره مالیات هم میدونه با آنلاین شدن کسب و کار شما قطعا سود دهی چند صد درصدی خواهید داشت.